天域生态(603717.SH)上市即巅峰 挤进养猪“大潮”前景待解

近日,天域生态(603717.SH)发布2020年度报告,报告期内公司实现营收5.83亿元,同比下滑30.43%,实现归母净利润-1.57亿元,较上年同期下降356.34%,这是天域生态多年来业绩首亏。

对于业绩变动,天域生态在年报解释称是受园林生态工程施工业务收入减少、毛利率降低、资产减值损失增加等因素综合影响。

与此同时,天域生态连续三年扣非后归母净利润下滑,而费用率高居不下,始终居于行业较高水平,且应收账款逐年升高,2020年应收账款占营收比高达129.26%,应收账款周转率持续走低。

此外,中国网财经记者注意到,2020年多家企业挤进养猪“大潮”,天域生态也将生猪养殖拟为公司未来发展的主营业务方向之一。第三方研究机构专家况玉清认为,目前生猪养殖行业产能扩张已经完成几轮,需求缺口已经补上,猪肉价格正在快速下跌,现在已经不是进军养猪行业的最佳时机。但中国并购公会信用管理专委会专家安光勇从行业及企业两个角度分析认为生猪养殖与天域生态主业的匹配度较高,从企业本身的角度来讲,目前是公司进军生猪养殖较为合适的时机。

上市即巅峰

天域生态成立于2000年,2017年在上交所主板上市,主营业务为园林绿化工程设计、施工及养护、市政公用工程施工、环境综合治理、河湖流污染治理、土壤污染治理、苗木种植及销售、生猪养殖及销售等。

上市即巅峰,天域生态近年来业绩明显下滑,2020年归母净利润甚至亏损,2017-2020年的归母净利润分别为1.21亿元、0.92亿元、0.61亿元和-1.57亿元,且同期公司归母净利润增速远低于营收增速。

中国网财经记者注意到,2020年天域生态的毛利率大幅下滑,从主营产品来看,园林生态工程施工的毛利率从2019年的33.12%下降到2020年11.41%,苗木销售的毛利率从2019年的35.69%下降到2020年-32.08%。对比与天域生态资产规模相差不大的园林工程行业公司,元成股份的2020年毛利率为29.23%,相比2019年的27.15%有所提升。

不过,2018-2020年上半年天域生态销售毛利率逐年上升,但同期销售净利率却在下滑,到了2020年销售净利率下降到-27.23%。相比同行业公司,2020年上半年除了花王股份的净利率有所下降,其他同行业公司的净利率较为稳定。

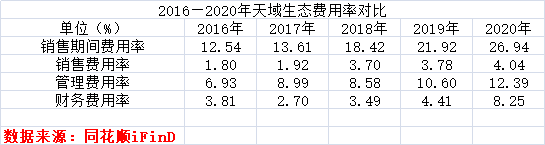

一般来说,如果公司毛利率高,净利率却很低,说明公司期间费用较高。中国网财经记者注意到,2016-2020年天域生态的费用率在逐年增加,特别是管理费用率和财务费用率涨幅颇高。

比较来看,天域生态的销售期间费用率始终高于行业均值,尤其是2019年公司费用率达21.92%,同期行业均值为14.23%。此外,天域生态的销售费用率也远高于行业可比公司,2020年为4.04%,而元成股份仅为0.34%。

应收账款占营收比高达129%

在业绩下滑的同时,天域生态应收账款逐年增加。2020年的应收账款为7.53亿元,相比2016年的3.09亿元翻了一番。2020年应收账款占营业收入的比重较2016年翻了三倍,高达129.26%。

同时,中国网财经记者注意到,天域生态的应收账款周转率走低,应收账款周转天数持续拉长。2016年,公司应收账款周转率为2.78次/年,2020年应收账款周转率仅为0.78次/年,且2016-2019年天域生态应收账款周转率均低于同行业公司均值。

应收账款回款的滞后使天域生态缺少现金回流,导致公司近年来经营活动产生的现金流量净额多次告负,分别为1.29亿元、-2.28亿元、0.03亿元和-3.03亿元和-0.87亿元。

此外,中国网财经记者发现,天域生态账上的货币资金难以覆盖有息负债,而经营活动产生的现金流量净额多年为负,造血能力不佳,有息负债占总负债的比例在上升。

挤进养猪“大潮”前景待解

生猪养殖业属于典型的资金、技术密集型产业,而且头部企业发展稳定,并不断有后来者进入,生猪养殖赛道竞争激烈。

2020年天域生态跨界进入生猪养殖行业,根据天域生态年报显示,6月其位于上海市崇明区的生猪养殖场正式投产,同年12月,第一批生猪成功投放市场。同时表示,公司将生猪养殖领域纳入“天域田园乡村版”战略,拟培育为公司未来发展的主营业务方向之一。

但天域生态2020年生猪养殖收入仅0.04亿元,占营收比仅为0.72%,毛利率为7.33%,养猪头部上市公司如温氏股份、牧原股份、新希望在2020年上半年的生猪养殖业务毛利率分别为38.39%、63.27%、42.60%。且2020年,而以“万科”、“恒大”和“碧桂园”为代表的多家大型房地产企业,和以网易、京东为代表的互联网企业集团,也跨界进入生猪养殖行业。

况玉清向中国网财经记者表示,现在已经不是进军生猪养殖的最佳时机,行业产能扩张已经完成了好几轮,需求缺口已经补上,猪肉价格也在快速下跌。新入局的企业能否突出重围,关键看产能地域分布,如果产能分布在竞争压力相对较小地区,可能还有机会,如果产能集中在竞压力力大地区,可能存在较大风险。

但安光勇向中国网财经记者分析称,从整个生猪养殖行业的宏观角度来看,虽然有其他大型企业比天域生态更早布局,但天域生态也属于早期布局企业。生猪养殖行业存在一定壁垒,企业是否抢占先机进入行业并非重要因素。

之前天域生态在生猪养殖业务所占比率较小,但在上海有养殖场正式投放,积累了一定的经验和教训,相对于其他行业差异较大的企业,天域生态拥有较好的基础。

安光勇对中国网财经记者表示,2020年天域生态在生猪养殖业务的毛利率较低,这表明公司之前并没有投入大量时间、资金和精力来运营,这意味着公司在生猪养殖领域存在上升空间,并且公司将生猪养殖纳入“天域田园乡村版”战略,与主营业务的匹配度较高。因此,从企业本身的角度来讲,目前是天域生态进军生猪养殖较为合适的时机。

同时,中国网财经记者还注意到,天域生态2018-2020年的人均创收波动较大,特别是2020年人均创收由上一年180.07万元/人下滑至136.11万元/人。2020年人均创收下降,人均薪酬减少,但是高管薪酬却在上升,尤其是联席总裁曾学周,2019年薪酬为20.02万元,2020年增加了一项董事职务,薪酬增至134.66万元。此外,2019-2020年公司人均薪酬与高管人均薪酬涨势相悖。

对于天域生态费用率高居不下、偿债能力趋弱、生猪养殖毛利率低等问题,中国网财经记者致函致电天域生态,截至发稿未收到公司回复。中国网财经记者将保持持续关注。(记者叶浅 胡靖聆 见习记者单盛群)

-

无相关信息