企业银行账户许可取消后:开户提速 服务提质

|

|

图为福州兴业银行总行营业部张贴的取消企业银行账户许可宣传单。 |

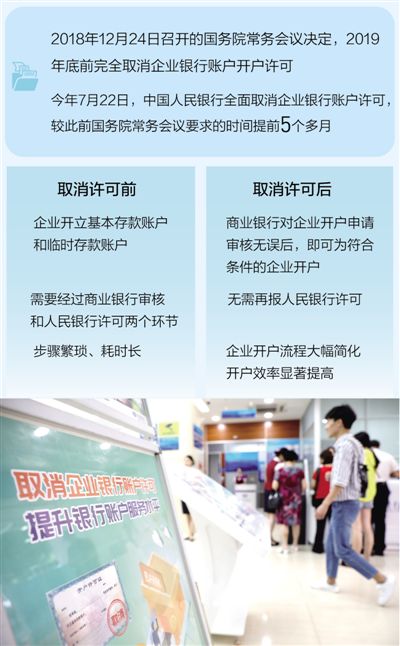

取消企业银行账户许可,是“放管服”改革的重要举措之一。今年7月22日,企业银行账户许可在全国范围全面取消,较去年12月24日国务院常务会议要求的时间提前5个多月。

这项改革落地后,企业获得感如何?银行金融服务有哪些变化?怎样加强风险管控?记者走进浙江、福建两省进行了调查。

开户更便捷

企业开户由2个环节减少为1个环节,基本实现“最多跑一次”,开户当天即可对外付款

“现在我们开立银行账户,很快就能办好,而且当天就能使用!”杭州蕙勒智能科技有限公司董事长易春红说,取消企业银行账户许可,开户更加快捷,给企业带来实实在在的便利。

易春红说,以往开立银行账户,要准备大量材料、到银行排队、填一大摞表格,忙上一整天,费时费力。开户银行审核后还需人民银行核准,之后还得再等3天才能使用账户,“总共算下来,大约要花一个星期时间。”

“2015年,我接到一笔订单,需要开立新账户进行收付款。可开户时间太长,客户很不乐意,甚至对我们起了疑心。企业不仅正常经营受到影响,还损失了信誉。”易春红说,取消企业银行账户许可后,他们省去不少时间、人力成本,还能避免一些不必要的麻烦。

在福建,取消企业银行账户许可也让越来越多的企业享受到开户提速的好处。福建省交运集团财务有限公司财务部经理黄勇说,今年4月28日,公司刚刚完成工商登记,领导提出让员工在“五一”假期一结束就领到工资。时间这么紧张,公司连银行开户手续都没办,能来得及吗?

出乎黄勇意料,“银行工作人员告知我们,福建省正好从4月底起全面实施取消企业银行账户许可,企业银行账户开户效率大大提升,当天办好、当天使用。”“五一”假期刚结束,公司员工就顺利领到了工资。

中国人民银行杭州中心支行党委书记、行长殷兴山介绍,在原许可模式下,企业开立基本存款账户和临时存款账户,需要经过商业银行审核和人民银行许可两个环节。取消许可后,商业银行对企业开户申请审核无误后,即可为符合条件的企业开户,无需再报人民银行许可。“企业开户由原来2个环节减少为1个环节,基本实现‘最多跑一次’。账户开立当日即可对外付款,企业资金自由支配度明显提高,账户管理相关成本显著降低。”

据统计,浙江自今年2月25日起在全国率先取消企业银行账户许可,截至6月末,累计办理企业银行账户开立业务25.78万笔,业务量总体平稳;福建自4月28日起取消企业银行账户许可,截至6月末,累计为企业新开立基本存款账户52977户,工作日日均开立账户较去年同期增长8.63%。

服务更到位

在浙江,多家银行推出上门服务;在福建,已实现工商登记同步预约银行开户

取消企业银行账户许可后,银行的服务有哪些变化?

“工商银行的客户经理指导我通过手机APP进行开户预约,只需扫描营业执照上的二维码,系统就能自动录入企业名称等信息,公司法人上传自拍视频确认开户意愿,非常方便。然后,我按提示带着相关材料到银行网点办理开户,不仅省去了排长队的时间,要填的表格也少多了,只要填写一次户名和账号、盖一次章,就能开好账户。”浙江杭州博库数字出版传媒集团财务经理沈祁虹说。

据了解,浙江各银行纷纷推出企业开户预约服务,并整合银行账户开户各类表单及协议,推行柜面受理、后台集中审核的业务处理模式,减少客户柜面等待时间。多家银行还推出上门服务,例如杭州银行推出“一站式”上门开户服务,让企业“一次都不用跑”。

浙江还开发了企业预约银行开户系统,通过与“企业开办全程网上办”平台的对接,支持企业申请工商注册登记同步预约银行开户,累计为1.2万家新设企业提供预约开户服务。此外,浙江不断深化政务信息共享,将账户辅助管理系统与市场监管局、大数据发展管理局的相关系统对接,为银行提供企业注册登记、变更注销、电子营业执照等信息查询服务200余万次。

“除企业开户所需基本资料外,其他可通过数据共享获取的信息,不再要求企业提供,切实精简需要企业自行提供的开户证明文件。实现让数据多跑路,让用户少跑腿。”殷兴山说。

福建则推出了银政通系统,提供“工商+金融”直通车服务,实现工商登记同步预约银行开户。通过该系统,企业在工商登记的同时就可选择银行网点预约开户。工商部门完成核准后,将预约开户信息发送至企业预约的开户银行,开户银行主动与企业对接,引导企业做好开户准备,做到企业开户“一次性办结”。截至6月末,全省已有24485个市场主体通过银政通系统成功预约开户。

记者在采访中看到,建设银行福建省分行的银行网点设置了“取消企业银行账户许可咨询牌”,指定专人负责开户辅导;在建行官网、微信公众号、营业网点播放取消账户许可宣传视频,广泛宣传取消企业银行账户许可这项政策。

“不仅是开户方便了,为我们办理开户业务的中国银行客户经理还主动上门拜访,询问其他金融服务需求,并为我们提供结算、对账、信贷等服务。”易春红说,高效的金融服务让她对企业的发展更有信心。

风险更可控

人民银行强化企业账户事中事后监管,严防电信网络诈骗、洗钱、偷逃税款等违法犯罪行为

“不仅要放得开,还得能管得住,银行账户管理必须兼顾效率和安全。”人民银行有关负责人说,取消企业账户许可坚持“两个不减,两个加强”的原则,即企业开户便利度不减、风险防控力不减,优化企业账户服务要加强、账户管理要加强。

银行账户是企业开展经营活动的重要先决条件,也是防范违法犯罪活动的重要防线。加强账户管理、防控风险,浙江、福建有关部门和金融机构采取了哪些真招、实招?

商业银行强化企业全生命周期管理——

农业银行浙江省分行对高风险账户、长期不活跃账户提高对账频率,及时发现并处置出租、出借和买卖账户等违规行为,今年上半年对6户企业账户实施暂停非柜面业务或停止支付;农业银行厦门杏林支行发现一些企业银行账户存在小额试探交易、集中转入分散转出、交易时间不间断等可疑特征,及时对账户采取销户等处理。

“取消企业银行账户许可,意味着商业银行主体责任更大了,对账户风险管理的要求更高了。”兴业银行副行长孙雄鹏说。

“银行在企业的具体交易行为当中,更能够精准发现企业资金收付情况和企业经营情况不匹配等问题,识别和判断企业真实经营情况、发现实际问题,因此要加强对企业的全生命周期管理。”人民银行福州中心支行副行长许加银说。

“企业银行账户是管得住的,风险总体是可控的。”殷兴山说,取消企业银行账户许可以来,商业银行企业账户风险管理意识和措施明显提升。截至6月末,浙江省内银行累计拒绝异常开户259起,延长开户审查969起,并对6万个异常账户采取控制交易措施。

异常信息共享,风险预警更有效——

“今年5月,一家企业的法定代表人和陪同人员来开户。银行柜员在询问过程中发现,该法定代表人不了解公司具体情况,很多问题都要由陪同人员代为回答。针对这种可疑情形,柜员婉拒了客户开户需求,并将该客户登记到‘风险证件’名单。”招商银行福州分行副行长严云说。

严云说,银行在处理申请开立企业银行账户时,采用面对面、视频、电话等多种核实方式。在核实过程中发现异常的,银行会将该客户记入“风险证件”名单,如该客户在辖内其他网点申请开户,系统将会提示开户网点加强审核。

不仅如此,福建省银政通系统自7月10日优化后,各商业银行还可将异常客户信息上传到系统当中,做到同业间信息共享,不给不法分子可乘之机。

央行强化事中事后监管——

据了解,取消银行账户许可后,人民银行强化企业账户事中事后监管,遏制新增账户风险,控制存量账户风险,严防电信网络诈骗、洗钱、偷逃税款等违法犯罪行为。

殷兴山介绍,人民银行杭州中心支行对149家机构取消企业银行账户许可工作落实情况开展现场走访,对29家银行机构开展了执法检查,及时处置和纠正银行违规行为。健全账户风险信息共享机制,助力形成风险防范合力。

此外,人民银行已会同工信部、国家税务总局、国家市场监督管理总局启动企业信息联网核查系统,实现跨部门信息共享,方便银行核验企业信息真实性和有效性,为取消企业银行账户许可、防控账户风险提供有力支持,优化企业银行账户服务,助力改善营商环境。

制图:汪哲平

-

无相关信息