300Ah+电芯密集发布 有“芯”集成加剧储能卡位赛-环球消息

2023年,储能已经进入关键发展周期。

一方面,2023年Q1以来,从各大项目招标信息来看,储能发展环境逐渐优化,有望在2023年走出“劣币驱除良币”局面;另一方面,储能电芯端的竞速进一步白热化,尤其体现在300Ah+大容量电芯技术竞逐,及电芯厂家利用成本优势在系统领域的竞速。

另据高工产业研究院(GGII)最新调研数据显示,2023Q1中国储能电池出货量为42GWh;国内系统装机量811MW/1725MWh。相较Q1中标量,储能装机容量增速放缓不少。在GGII看来,尽管第一季度为传统出货淡季,但实际储能电池出货量仍略低于预期。目前因企业大多处于观望在碳酸锂价格的观望状态,导致储能电池出货量不高;但从全年来看,大储保持增长的趋势没有改变。

(资料图片仅供参考)

(资料图片仅供参考)

值得注意的是,尽管Q1储能电池出货量有所放缓,然而基于储能电芯之间的竞速并未放缓。相反,300Ah以上竞速更为激烈,众多电芯厂家以此加速卡位储能系统集成市场。据不完全统计,已经有近20家企业布局300Ah及以上容量电芯。

有“芯”集成

目前“有芯集成”成为一种重要竞争趋势之一。入局玩家中的一类是原有动力电池或新晋电池厂商;另一类则是在纵向一体化布局光伏或其他新能源赛道玩家。

众多电芯厂家开始延伸至系统集成领域,包括宁德时代、比亚迪,还包括海辰储能、远景动力、中创新航、国轩高科、南都电源等;另外,天合储能、中天储能等具备综合实力的企业,已经成为具备电芯能力的系统集成商。

值得一提的是, 2023Q1已经有 GWh级储能招标要求投标者自产电芯。目前部分招标方的业主要求储能系统集成商具有自产电芯的能力。

不过,据GGII统计,2022年储能系统出货量TOP15中(2022年系统出货量全球市场榜单),有10家企业缺少电芯生产基地,包括排名第一、第三的阳光电源和海博思创。

GGII认为,未来在企业降本和市场要求的双重推动下,储能产业链上下游垂直整合将加快,一体化发展有望成为主要趋势。

另外,也有业界人士认为,未来或将出现有芯集成(自研电芯)和无芯集成(无自研电芯)两大流派。其中有芯集成将在成本上占据优势;而无芯集成或将从巩固供应链体系、提升构网能力、打响综合品牌等入手,构建自身护城河。以特斯拉为例,其并不具备自产电芯能力,但在储能系统领域的增速相当可观。

300Ah+大容量电芯“竞速”

储能电芯本源自于动力领域,而储能行业尤其是电芯厂商基于储能专用电芯逐渐有了统一的行业共识。伴随储能电站“新基建”的特性被凸显,储能专用电芯加速聚焦循环寿命、全生命周期成本。大容量电芯成为储能领域重要“利器”。

相较小容量电芯,大容量电芯能减少PACK电芯数量,附带减少储能系统连接件,从而降低储能成本,且能保持较好电芯一致性。

目前市场上储能系统产品主要采用的是280Ah的电芯,但众多厂商已经相继推出了300Ah及以上电芯新品。据不完全统计,海辰储能、鹏辉能源、天合储能、远景动力、南都电源、国轩高科、比亚迪等企业均已发布300Ah及以上容量电池,亿纬锂能更是面发布560Ah超大容量储能电池。

而作为280Ah的首创,截止2023Q1宁德时代尚未发布新的300Ah+产品。GGII分析认为,某种意义上来说,300Ah+的产品是电芯友商用来与宁德时代差异化竞争的产品。

2023年电芯价格有望下降至0.6元/wh

值得一提的是,2023年储能电芯乃至系统价格下行,已经成为业界普遍期待。

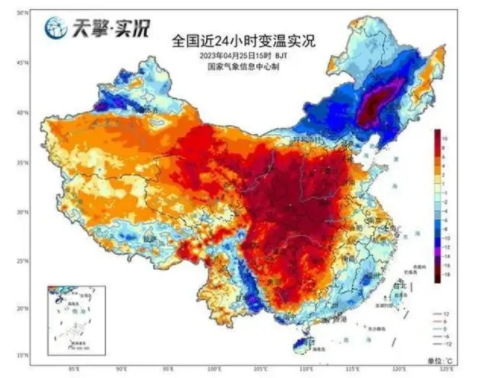

碳酸锂价格一路回路,且在4月18日出现首轮反弹,出现了产业“拐点”信号。高工分析认为,动力领域的锂电产业链发展正在从大开大合走向平滑发展周期。这种稳定的产业发展格局传递到上游,2023年碳酸锂价格也会基本保持稳定。

基于此,GGII则预测,储能电芯随着上游原材料价格下滑与企稳,预计2023年6月储能电芯价格将跌破0.7元/Wh,2023年H2将下滑至0.6元/Wh。

在储能电芯及系统价格下行的大趋势下,2023年储能行业将迈入关键发展阶段。GGII此前曾预测,2023年较2022年储能装机量翻番不成问题。目前来看,这种增长趋势将在2023年Q1结束后加速释放,储能装机热潮将在Q2开启。

标签:

-

无相关信息